Il sistema bancario italiano affronta una difficile fase di transizione. L’avvio dell’Unione bancaria ha spinto molti istituti di credito a rivedere consistentemente alcune poste iscritte in bilancio, registrando perdite che nel complesso hanno superato i 20 miliardi di euro nel 2013. Le prospettive reddituali per il futuro, poi, non sono brillanti, tenuto conto dell’incerto quadro macroeconomico e delle attese di bassi tassi d’interesse per un lungo periodo di tempo. In questo contesto si inserisce la fase di rinnovo dei contratti degli oltre 300mila bancari impiegati in Italia.

Oltre che degli aspetti economici, si discute anche della futura impostazione dei servizi offerti dagli istituti finanziari ed è il ruolo stesso del bancario a essere oggetto di dibattito. Il panorama dell’offerta alla clientela si sta infatti ampliando verso prodotti anche molto lontani dal core business delle banche. Le campagne di promozione dei servizi online costituiscono un primo esempio di questo cambio di rotta. Se inizialmente l’apertura di un conto corrente online veniva accompagnata da un incentivo interno (come ad esempio un tasso di interesse vantaggioso sui depositi), in tempi più recenti i clienti vengono remunerati con regali, sconti o buoni per l’acquisto su siti web. Anche offline il marketing ha seguito una direzione diversa. Un’importante banca italiana ha recentemente sperimentato accordi commerciali per la vendita di attrezzi ginnici di una nota marca del settore e, allo stesso tempo, ha inaugurato una linea di credito al consumo per acquisto di prodotti hi-tech, business e benessere.

Il profilo del cliente “remoto”

Per intercettare le esigenze della clientela è però fondamentale conoscere in maniera più precisa preferenze e modalità di consumo. Un primo passo potrebbe essere quello di concentrarsi su quei clienti che utilizzano i servizi di remote banking, ossia quei soggetti che compiono operazioni bancarie a distanza attraverso Internet, smartphone e telefono.

Alcune caratteristiche di questa categoria di utenti si possono ricavare dai dati dell’Indagine campionaria sui bilanci delle famiglie italiane condotta dalla Banca d’Italia. I servizi da remoto non sono ancora molto diffusi: vengono utilizzati dal 17,7 per cento delle famiglie che hanno preso parte alla rilevazione nel 2012, anche se la percentuale è in crescita rispetto alle precedenti rilevazioni (nel 2010 erano il 16 per cento). Nelle famiglie che usano il remote banking, il capofamiglia è uomo di età compresa tra i 45 e i 54 anni, ha un titolo di studio elevato (la laurea nel 44 per cento dei casi) ed è spesso occupato come lavoratore dipendente.

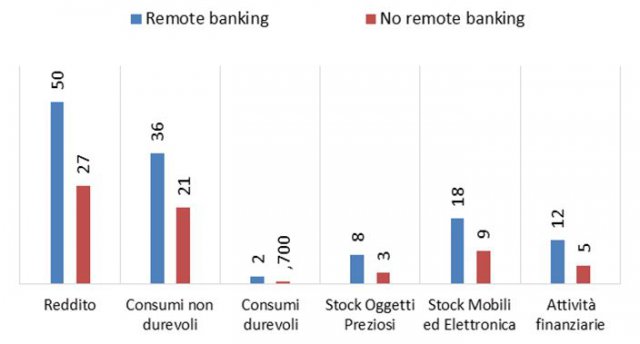

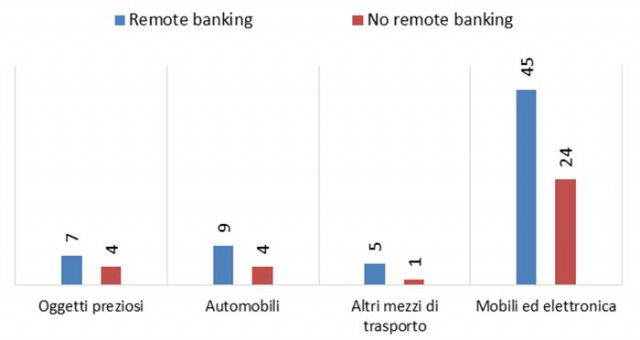

I nuclei che utilizzano questi servizi hanno un reddito medio familiare più alto del 50 per cento circa rispetto alle famiglie che non ne fanno uso (grafico 1). Il consumo di beni non durevoli e di beni durevoli è, rispettivamente, di circa una volta e mezza e tre volte più alto per chi utilizza i servizi bancari a distanza. In particolare, si osserva una netta differenza in termini di dotazione complessiva di beni di arredamento, elettronica ed elettrodomestici, così come di altri beni durevoli (grafico 2).

Ottenere informazioni sui clienti che utilizzano il remote banking è in prospettiva più proficuo (consumano in percentuali maggiori) e anche più semplice. Operando attraverso gli strumenti messi a disposizione dagli istituti finanziari, gli utenti generano automaticamente flussi di dati circa i tipi di investimento e i pagamenti effettuati. Incrociando questi dati con quelli provenienti dai social network – focalizzandosi sui gusti e le abitudini di consumo – le banche si troverebbero potenzialmente in possesso di profili della propria clientela sempre più precisi. È la frontiera dei big data applicati agli istituti finanziari, che si trasforma in un’ipotesi concreta solo in presenza della tecnologia adeguata. Non a caso infatti, secondo il rapporto Abi Lab 2014, la gestione dei big data rappresenta una priorità di investimento – ai fini del miglioramento dell’Information and Communication Technology – per oltre il 40 per cento delle banche intervistate.

Gli istituti finanziari potrebbero inoltre coniugare strategie di offerta online o a distanza con quelle di prossimità, vedendo nella rete di sportelli presenti sul territorio un importante canale di vendita prima ancora di un centro di costo da tagliare. I margini di sviluppo di nuove strategie di marketing bancario sembrano quindi essere promettenti, è importante però che le banche italiane investano in misura sempre maggiore in tecnologie più evolute se non vogliono farsi sfuggire tali opportunità.

Un contributo potrebbe derivare anche dalla rapida attuazione dell’Agenda digitale da parte del Governo, sia grazie alla maggiore diffusione sul territorio italiano della banda larga sia favorendo una maggiore “cultura digitale” presso pubblica amministrazione, imprese e famiglie. La recente adozione della fattura elettronica obbligatoria nei rapporti con la Pa va nella giusta direzione, permettendo la standardizzazione e la trasparenza delle informazioni sulle forniture di prodotti e servizi da parte delle imprese, fattori chiave per quelle aziende che abbiano bisogno di accedere al credito bancario.

Grafico 1 – Redditi, consumi e ricchezza delle famiglie italiane

Classificazione in base all’utilizzo dei servizi di remote banking – valori in migliaia di euro relativi al 2012

Note: valori medi annui aggiustati per i pesi campionari.

Fonte: nostre elaborazioni su dati Banca d’Italia.

Grafico 2 – Possesso di beni durevoli da parte delle famiglie italiane

Classificazione in base all’utilizzo dei servizi di remote banking – percentuali di possesso relative al 2012

Il testo riprodotto è tratto da www.lavoce.info

Valeria Cipollone è membro della Segreteria Tecnica del Ministro Padoan, dove si occupa prevalentemente dei dossier europei. Precedentemente ha lavorato a Palazzo Chigi ed ha svolto attività di ricerca su politiche industriali presso il think tank Bruegel, basato a Bruxelles. Ha collaborato con testate nazionali e blog internazionali.

Carlo Milani è economista presso il Centro Europa Ricerche (CER). Svolge prevalentemente la sua attività di ricerca nel campo del banking, ambito nel quale ha pubblicato diversi studi su riviste nazionali e internazionali. E’ inoltre esperto di modelli econometrici utilizzati per la previsione e la simulazione di scenari macroeconomici. Per molti anni ha lavorato presso l’Ufficio Studi dell’Associazione Bancaria Italiana (Abi). E’ stato visiting researcher presso la London School of Economics (Lse).